Die Notenbanken dieser Welt haben im ersten Quartal diesen Jahres bereits 145,5 Tonnen Gold gekauft, hat das World Gold Council (WGC) ermittelt.

Rekordverdächtige Goldkäufe durch Banken

Das ist ein Plus von 68% gegenüber der vergleichbaren Vorjahresperiode, – offensichtlich sehen die Zentralbanken in Gold eine Möglichkeit, die Währungen zu stabilisieren, bzw. abzusichern. Im gesamten Vorjahr kauften Notenbanken immerhin 651,5 Tonnen Gold hinzu, was eine rekordverdächtige Höhe ist und seit 1967 in keinen einzigen Jahr erreicht wurde.

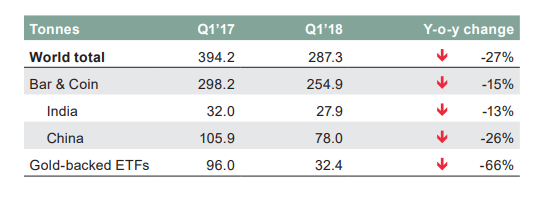

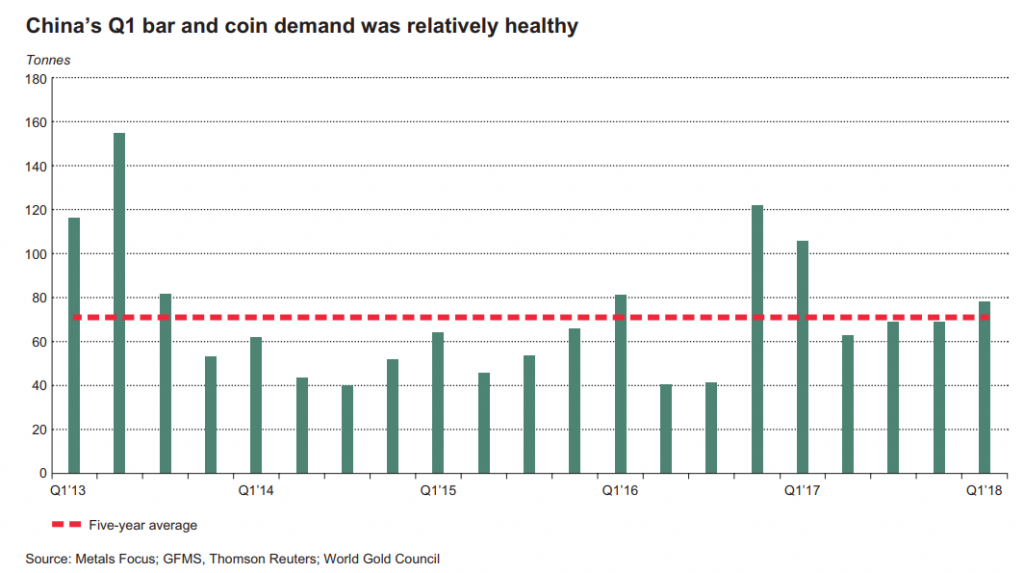

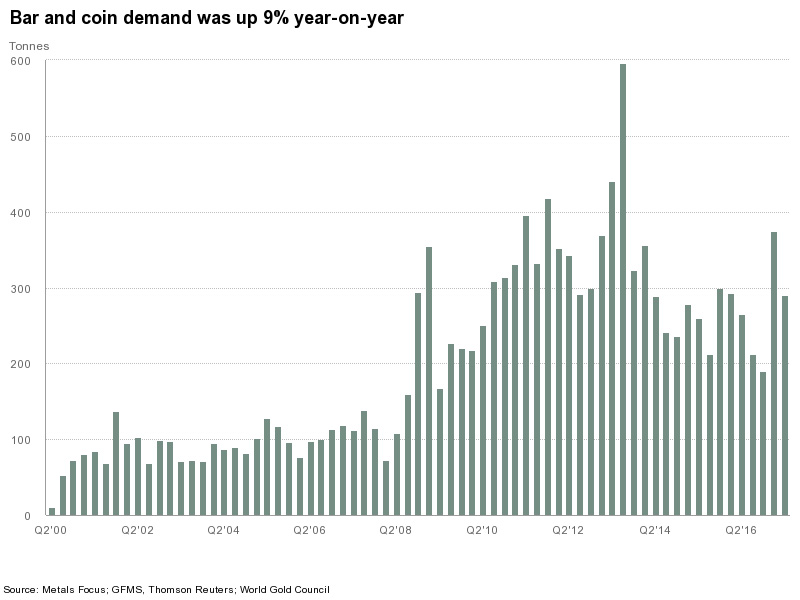

Goldbarren und Goldmünzen-Nachfrage auf hohem Niveau

Auch die weltweite Nachfrage nach Goldmünzen und Goldbarren ist auf nahezu unverändert hohem Niveau: Im ersten Quartal kauften Anleger weltweit 257,8 Tonnen Gold in Form von Goldmünzen und Goldbarren zur Geldanlage, was lediglich 1% unter Vorjahr liegt. Der Absatz von offiziellen Goldmünzen legte gar um 11,7% zu (von 50,2 Tonnen Gold auf 56,1 Tonnen Gold), während die Goldbarren-Nachfrage um 5,2% auf 185,4 Tonnen sank.

Papiergold wurde stärker abgesetzt

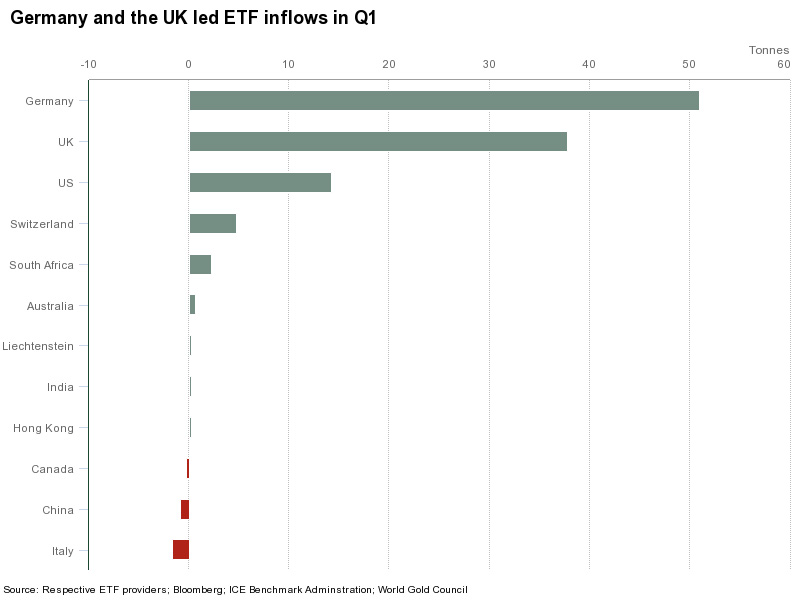

Auch die Gold-ETFs und ähnliche Papiergold-Produkte legten beim Absatz in Q1 deutlich zu: 40,3 Tonnen statt 27,1t in Q1 2018 wurden zuletzt abgesetzt.

Über 500 Tonnen Goldschmuck verkauft

Im ersten Quartal wurden mit 530,3 Tonnen annähernd gleich viele Tonnen Gold im Bereich des Goldschmucks abgesetzt wie in Q1 2018 (527,3t), was lediglich eine Veränderung von +0,6% ausmacht. Unverändert stark ist die Goldnachfrage in China und Indien.

Insgesamt in Q1 2019 über 1000 Tonnen Gold nachgefragt

Im ersten Quartal 2019 wurden insgesamt über alle Sektoren (Schmuck, Technologie, Investment, Zentralbanken) 1053,3 Tonnen Gold nachgefragt, was einer Nachfragesteigerung um 7% gegenüber Q1 2018 (984,2t) entspricht.

Briten kauften 58% mehr Gold

Den Brexit fürchten wohl auch die Briten, denn sie kauften im ersten Quartal 58% mehr Gold als im Vorjahr, insgesamt alleine 3,6 Tonnen in Form von Goldmünzen und Goldbarren.