Die Zentralbanken dieser Welt kaufen Gold, um die eigene Währung stabil zu halten. Teilweise halten oder kaufen sie massive Mengen Gold. Gleichzeitig bemühen sich Banken teilweise, den Privatanlegern Gold als Anlagemedium schlecht zu reden. Es bringe keine Zinsen, man kann es nicht essen und schwanken tut der Kurs auch.

Warum kaufen es die Notenbanken trotzdem?

Seit 10 Jahren kaufen Zentralbanken massiv Gold

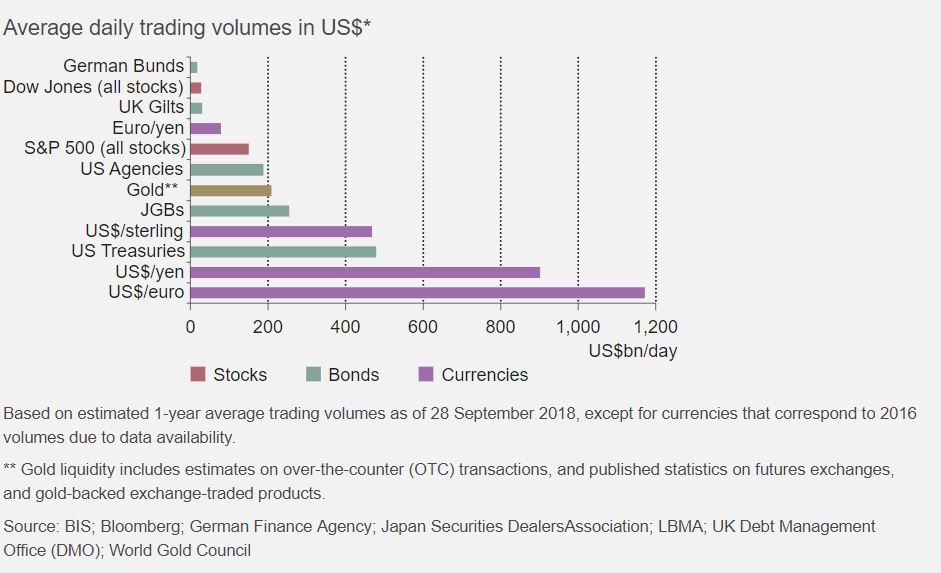

Seit Ausbruch der Lehman-Krise vor 10 Jahren kaufen Zentralbanken jedes Jahr massiv Gold. Der Netto-Bestand der Zentralbanken steigt ausweislich von Auswertungen des World Gold Councils jedes Jahr.

Gold kaufen aus Sorge um den Dollar

Galt der US-Dollar früher als weltweit starke Währung, hat man in den letzten Jahren die Lektion gelernt, dass das auf tönernen Füssen steht. Der Dollar hat gegenüber zahlreichen Währungen an Außenwert verloren. Die Wirtschaft hatte Probleme und die Welt gelernt: Auch große Banken können zusammenbrechen und wenn man hinter die Bankbilanzen guckt, verstecken sich da teilweise enorme Risiken. Amerika als Staat ist mehrmals an die Schuldenobergrenze gestoßen. Um das zu beseitigen, hat man – statt die Schulden zu reduzieren – einfach die Grenze nach oben verschoben.

Das ist vergleichbar, als wenn man Leute mit 2 Promille als nüchtern bezeichnen würde. Dann hat man in der Statistik zwar deutlich weniger Unfälle wegen Trunkenheit, weil ja alle unter 2 Promille nüchtern sind, aber das Problem wegen alkoholbedingter Unfälle ist damit trotzdem nicht behoben.

Goldwert steigt – Papiergeld-Wert sinkt

Nach dem 2.Weltkrieg wurde der Goldwert auf 35 Dollar pro Unze Gold festgesetzt, die Währungen hatten einen festen Kurs zum US-Dollar. Als Ende der 60er-Jahre dann die Leute anfingen, Gold für ihre Dollars haben zu wollen, brach das System zusammen. Später haben Zentralbanken teilweise auch Gold verkauft, bis zum Ausbruch der Lehman Krise in 2008. Da hat man gemerkt, dass das falsch war und wieder angefangen, massiv zu kaufen.

Heute steht der Goldpreis pro Unze nicht mehr bei 35 $, sondern bei 1200$. Daraus kann man schließen, dass Papiergeld immer wertloser geworden ist, oder Gold eine gute Geldanlage ist. Oder beides.

Zentralbanken kaufen 11 Millionen Unzen Gold

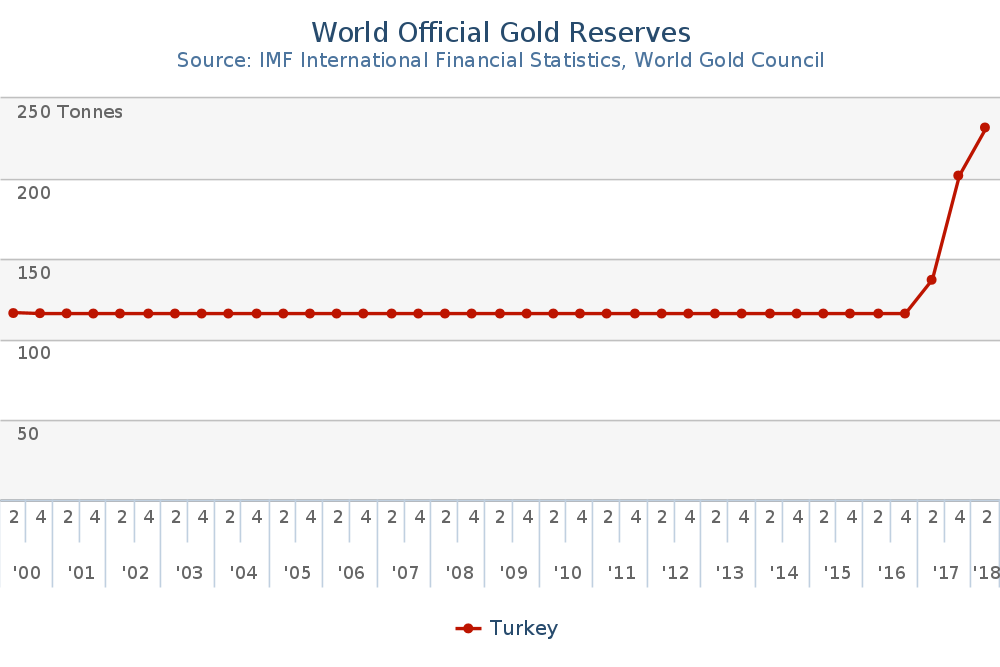

In 2017 haben Zentralbanken rund 11 Millionen Unzen Gold hinzugekauft. Das machen Sie, weil sie dem Gold eine stabilisierende Wirkung zusprechen und für den Notfall gerüstet sein wollen. Russland hat seit 2005 seine Goldbestände jedes Jahr massiv aufgestockt, China hat in den letzten 10 Jahren ebenfalls massiv Gold gekauft.

Was für Zentralbanken richtig ist, ist auch für Anleger richtig

Zentralbanken legen seit jeher ihr Geld eher konservativ an. Sie kaufen Gold. Sie werden nur wenige Zentralbanken finden, die Tigerfonds, Ost-Immobilien oder Flugzeug-Leasingfonds in den Beständen haben. Zentralbanken setzen auf Werterhaltung, Stabilität und agieren vorsichtig. Deswegen kaufen oder halten sie massiv Gold.

Wenn Privatanleger Geld anzulegen haben, ist daher ein Goldkauf in einem Umfeld von Niedrigzinsen, überbewerteten Aktienkurse und teilweise deutlich gestiegenen Immobilienpreisen, überlegenswert.

Warum will manch Bank-Berater kein Gold verkaufen?

Zunächst einmal: Der Bank-‚Berater‘ ist eine extrem seltene Spezies. Angestellte, die in einer Bank arbeiten, haben als Arbeitgeber die Bank und sind im Prinzip Verkäufer der Bank. Eine instituts- oder anlagenübergreifende Beratung ist daher seltenst zu erwarten. Im Focus stehen häufig Produkte, die für das Institut besonders ertragsbringend oder wichtig sind. Das kann mal der Bausparvertrag, mal die Versicherung oder aber ein Investmentfonds sein, an dem man dann ein entsprechendes Agio (gerne auch 5%) verdient. Im Edelmetallhandel sind die Margen aber traditionell sehr niedrig, häufig sogar deutlich unter 1%. Das ist für viele Banken schlichtweg unrentabel. Daher rät man schon einmal zu Anlagen, die einen höheren Profit für das Bankhaus abwerfen.

Gold kann man nicht ‚drehen‘

Wenn ein Bankberater einem Kunden Investmentfondsanteile verkauft, kann er an diesem Portfolio immer wieder Geld verdienen: Einmal beim ersten Verkauf durch das Agio/Aufgeld beim Erstkauf, dann durch die jährlichen Depotgebühren und der Berater kann den Kunden (teilweise auch mehrmals im Jahr) anrufen und ihm einen neuen, jetzt viel besseren Fonds vorschlagen, der natürlich wieder einen Ausgabeaufschlag kostet.

Kauft der Kunde hingegen Goldbarren oder Goldmünzen und verwahrt diese zuhause oder im Schließfach, entzieht sich dieses Vermögen dem Bankberater und noch schlimmer: Die meisten Kunden sind froh, dass sie das gekauft haben und wollen es einfach behalten und nicht dauernd ‚drehen‘, d.h. verkaufen und wieder etwas anderes kaufen. Warum auch? Gold mag zwar schwanken, auch unterjährlich und mal ein Jahr nach oben oder unten gehen, aber mittelfristig ist die Wahrscheinlichkeit eines Zuwachses doch außerordentlich groß. Alleine schon deshalb, weil es immer mehr Menschen auf der Welt gibt und immer weniger Gold, was man noch neu fördern könnte. Das zu fördern, wird zudem jedes Jahr teurer, weil die Lohn- und Explorationskosten jedes Jahr steigen.

Von Beginn der 2000er-Jahre bis 2018 ist die Unze Feingold von rund 300 Euro auf über 1000 Euro gestiegen, man hat sein Geld in Gold mehr als verdreifachen können. Der langfristig orientierte Anleger sieht es daher gelassen, wenn es mal 100 Euro rauf- oder runtergeht. Die Wahrscheinlichkeit eines langfristigen Anstiegs ist einfach zu hoch.

Geld, was man nicht braucht, kann man in Gold anlegen

Viele Reiche legen daher einen Teil ihres Geldes, den sie b.a.w. voraussichtlich ohnehin nicht benötigen, in Gold an. Als eine Art Versicherung für schlechte Zeiten. Mit der Erwartung, dass Gold langfristig Schwankungen bei anderen Anlagen wie Aktien, Immobilien oder Währungen ausgleicht. In der Vergangenheit konnten sich mit dieser Strategie viele reiche Anleger auch durch schwere Zeiten retten. Durch Börsencrashs und Zusammenbrüche großer Bankhäuser.

Goldmünzen oder Goldbarren?

Zentralbanken kaufen häufig Gold in großen 400-Unzen-Goldbarren im Wert einer Eigentumswohnung und stapeln dies dann. Das übersteigt die Regel-Geldanlage der Privatanleger häufig. Was soll der Privatanleger dann kaufen? Goldbarren oder Goldmünzen?

Diese Entscheidung ist eigentlich sekundär. Wichtig ist die Entscheidung, überhaupt Gold zu kaufen und zwar goldpreisnah. Dazu eigenen sich Goldbarren genauso wie Gold-Anlagemünzen (z.B. Krügerrand, Maple Leaf, Känguru, Philharmoniker, Britannia etc.)

Natürlich sind große Barren pro Gramm Gold günstiger als kleine Barren. Ein 1kg-Goldbarren kostet pro Gramm Gold auch weniger als eine 1-Unzen-Goldmünze. Aber: Im 1kg-Goldbarren sind gleich über 30.000 Euro ‚am Stück‘ gebunden, die ich auch nicht nur zum Teil wieder zurückgeben kann.

Mischung aus Barren und Münzen

Daher mischen viele Anleger 1-Unzen-Goldmünzen ihrer Wahl mit Goldbarren bis hin zur 250-Gramm-Größe. Gold kaufen soll ja auch Freude machen, also kaufen viele Anleger auch schöne Motive auf Münzen und erfreuen sich damit zusätzlich am Gold.

Foto: Bundesbank/Nils Thies